强生婴儿洗发水安全吗(爱护儿童洗护儿童洗护市场「水大鱼大」,谁是下一个中国「强生」?)

打开凤凰新闻,查看更多高清图片

打开凤凰新闻,查看更多高清图片文 / 水滴

出品 / 潮汐榜

关于各消费群体在市场的价值,最著名的段子出自美团创始人王兴。他曾在饭否贴出“少女>儿童>少妇>老人>狗>男人”的总结。

2017年,人民日报发表了一篇名为《教育改革要从家庭教育开始》的文章,其中抛出的五级家长层次论,至今仍被网友热议。大部分家长都很自觉地将自己归入到最底层,即比起花时间陪伴、思考教育的目标、提升和完善自己、树立榜样,他们更愿意“舍得为孩子花钱”。

且不执着于观点的讨论,一个确定的现实是:随着民众消费意识、收入水平和对子女养育投入的提高,儿童消费市场正在释放空前潜力和机会。

据中国儿童产业研究中心于2020年的调查,儿童消费市场规模已接近4.5万亿元;80%的家庭,儿童支出占家庭支出的30%~50%。

常言道,“大河有水小河满”。本文将聚焦于儿童洗护赛道,尝试回答以下三个问题:

1、我国儿童洗护市场有多大?

2、我国儿童洗护市场的竞争格局和抗打性如何?

3、成为中国版“强生”还有什么阻碍?

儿童洗护品的崛起

追溯历史,我们共经历了三次洗护革命。

早在人类诞生之后,泥土、皂角、草木灰,这是最原始的洗护方式,也是第一代洗护方式;18世纪工业革命后,化学家从大豆中提取出了脂肪酸,混合氢氧化钠改进了肥皂,这是人类的第二代洗护方式;20世纪中叶,科学家从石油中成功溶炼出表面活性剂,用其制成清洁、护理类产品,人类开启第三代洗护方式。

追本溯源,科技进步和人们对美好生活的向往,是推动洗护产业向前发展的两大动力,由此也驱动洗护产品越来越细分,越来越走向多样化、差异化,从大众普及走向小众精致。

按照性别,有男士洗护用品、女士洗护用品;按照年龄,有成人洗护用品、儿童洗护用品;按照身体部位,有头发洗护、身体洗护、脸部洗护、手部洗护等。

而在自然与化学碰撞的过程中,儿童洗护无疑是最受关注,也最具朝阳属性一块“掘金地”。

C2CC传媒新妆数据显示,近五年来,我国儿童洗护市场年均增长率在30%以上,远高于同期洗护整体市场个位数的增速。

欧睿数据显示,2021年我国婴童洗护品市场规模超过320亿元,预计到2025年将有望达到500.41亿元,复合年均增长率约11.1%。

为何儿童洗护能鹤立鸡群?

首先,人的因素。

截至目前,我国0-6岁的婴幼儿约达1.4亿,本身基数较大,叠加每年平均有将近1500万左右的新生儿出生,以及2021年6月1日三孩政策的开放,儿童总体数量的持续“蓄水”将会拉动儿童洗护市场的进一步扩大。

其次,意识因素。

逐渐转换为父母身份的90后、95后,他们的育儿理念和态度都和过去大不相同,从“粗放式养大养活”到“精细化养精养好”,最明显的变化之一便是:儿童洗护用品不再是可选消费,而具有了刚需属性,受众很广,并且由于幼儿肌肤娇嫩敏感,易受刺激与感染,新陈代谢快,爱出汗等特点,导致相关品类在市场高消耗、高渗透、高单价。

据魔镜市场情报,2021年7月-2022年6月,天猫淘宝婴童洗护零售总额为16.82亿元,同比上涨22.5%,成交均价75元。粗略估算,在不考虑剂量的前提下(儿童洗护用品剂量更小),婴童洗护用品的单价是成人洗护用品的1-2倍。

最后,经济因素。

国家统计局数据显示,我国居民人均可支配收入十年间累计实际增长78%。2021年达到35128元,比2020年增长9.1%,扣除价格因素,实际增长8.1%,

财富涨潮,最先反映在衣食住行用等基本生活用品上,大家集体向更好、最好迈进。这为儿童洗护市场不断进步充实了物质底气,亦助推其从量跑到质跑,从产品向品牌,从基础洗护向高端洗护跃迁。

人的因素+意识因素+经济因素,对应着儿童洗护市场的永续性、成长性、支撑力,潮汐榜深以为,一片足够宽广、深邃的池塘雏形已现。处在这样土壤中的公司,他向上生长、向下扎根的速度很快,想象空间也很大。

投资中有句俗语叫“水大鱼大”、“到鱼最多的地方钓鱼”,说的就是这个道理。

据不完全统计,仅2022年,就有Evereden、MAYKERR每刻、海龟爸爸等儿童洗护品牌,拿到了千万级、亿级投资;兔头妈妈年销售额已经超过5亿;戴可思5年5轮融资,2021全年GMV破7亿;韩束旗下红色小象,2021年零售额超18亿元,即将奔赴港股;Babycare传言正在密集接触券商筹备上市。

本土儿童洗护品牌抗打否?

提及儿童洗护用品,不少80后、90后的记忆里,“郁美净”都是童年甜蜜的符号。

1980年,郁美净推出了旗下第一款产品——儿童霜。这款以鲜牛奶作为营养配置的护肤品,在当时被视为开创性之举,填补了儿童护肤市场的空白。至1997年,其销售额已突破1亿元。

图源:郁美净京东自营期间店

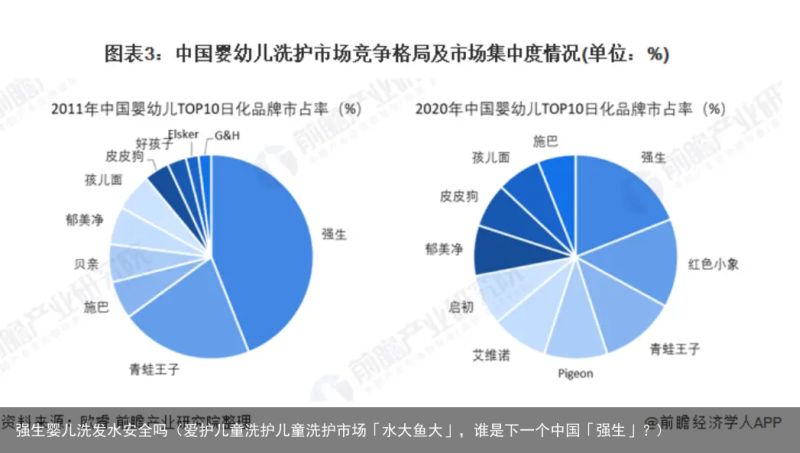

但自2000年起,入世加速国门开放,郁美净和众多国产日化品牌一样,遭到了外资的猛烈冲击。有报道称,2005年,强生、贝亲等国际品牌在大城市儿童洗护市场占有率一度达到80%。

好的一面,海外“生力军”催生鲶鱼效应,之后20年间,青蛙王子、皮皮狗、小浣熊、嗳呵、子初、启初、红色小象等一批国货品牌崛起,二者激烈交锋,行业格局逐步走向分化。

2011年-2020年,儿童洗护市场CR10集中度从59.2%下降至30.1%。2020年,强生品牌仍以5.8%市占率居首,但其份额已被新兴品牌大幅稀释;本土品牌红色小象和青蛙王子市占率分列第二(4.1%)、第三(3.7%);日本品牌贝亲市占率第四(3.0%);美国品牌Aveeno第五(2.7%)。

其中的红色小象,创立第二年就位列市占率第十。

不难看出,这是一个极度分散的市场,乾坤未定,“九龙治水”,尚未搏杀出绝对巨头。

但站在投资角度,这其实又是一个绝佳的布局“窗口”。

如何理解?大多数行业都是“起于群莽,止于寡头”,大概能分成四个阶段:需求爆发+供给爆发、需求放缓+供给扩张、需求萎缩+供给收缩、需求复苏+供给稳定。

儿童洗护正处在行业演进的上上半场:需求爆发+供给爆发。需求的爆发式增长,吸引眼红的参与者蜂拥而上,带来供给爆发,鱼龙混杂,良莠不齐。

这个时期的企业成长性最高,增长会非常快,在投资上被视为“第一个黄金时期”,也是资本最先丈量的贝塔尺度。

就像当年的人工智能、如今的新能源汽车,无论如何,先上车;再如早期投资阿里巴巴、京东、腾讯、百度的VC、PE,都成为了豪赚百倍、千倍的大赢家。

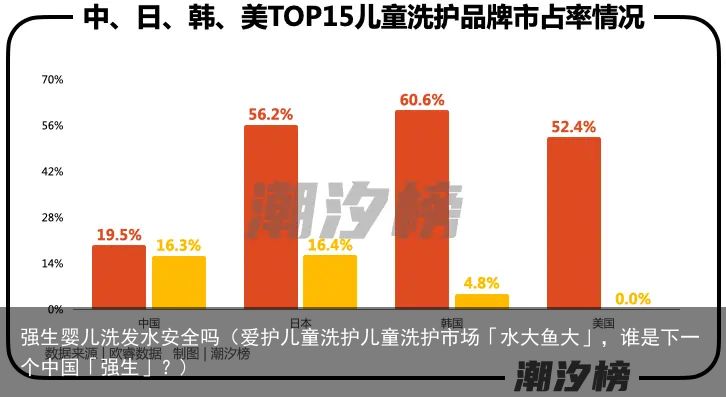

接前文,经过长期的追赶和努力,本土洗护品牌已抢到一定市场份额,但我们必须要正视的是:对比成熟海外市场多以自家品牌为主,我国儿童洗护品牌并没有炼就完全的抗打能力。

根据欧睿数据,2020年日本、韩国、美国TOP15品牌中,本土品牌占比分别为56.2%、60.6%、52.4%,均遥遥领先于海外品牌占比情况;而从我国市场来看,2020年本土品牌占比仅为19.5%,特别在一、二线大城市,海外品牌的根基还是很牢固。

尽管数据表现一般,但顺着上图的轨迹,我们或许能洞见到:经济越是发达,儿童洗护市场越是由本土品牌做主,以致外资品牌进入时要面临很高的“壁垒”。

换而言之,中国儿童洗护的自主权,终将掌握在我们自己手里,巨头也只会在本土品牌中产生。

一位消费领域的资深投资人,告诉潮汐榜:“中国消费市场崛起是必然的,首先顺应了国际形式、中国有着14亿人口全球第一的消费市场;其次,近些年城市化进程不断加速,以及互联网技术快速发展,充分且丰富的购物消费体验的基础设施已经搭建完成;接下来的消费投资机会,就要看在特定消费场景下的服务和产品有没有让用户支付溢价的能力、给特定人群提供的产品和服务有没有必须买的理由。

新生代年轻宝妈给予宝宝的爱是不计成本的爱;在这种特定场景下,特定人群背景下,这位投资人还断定儿童洗护赛道一定会诞生优秀的本土品牌,甚至是超越国际品牌的本土超级品牌。”

谁是下一个中国版“强生”?

近二十年来,囿于品牌老化、没能抓住新生代爸妈群体等,强生等外资品牌在中国儿童洗护市场有所式微。此消彼长,本土品牌相应放大了声量。

然而,放眼全球,不可否认的是,强生仍然是该领域的老大和标杆,2019年市占率19.6%,也是众多国货“小弟”膜拜的对象。

那么,问题来了,我们距离中国版“强生”还有多远?并顺带回答上面的疑虑:我们为何还没有形成完全的抗打能力?

1)专业性欠缺

因为儿童肌肤的特殊性,相较成人,儿童洗护用品要求更强的专业性和技术性。

众多周知,技术是产品的核心竞争力。而且随着企业研究时间越长,技术积累愈深厚,专业性愈突出,竞争优势更加领先。

梳理国际品牌发展史,它们大多靠技术起家。

比如强生、法国Mustela、美国Aveeno、日本Mama&Kids、德国施巴等知名儿童洗护品牌,他们多数都诞生于药厂或诊所,或者由皮肤科、产科、儿科等医生自创,且常常在医疗场景获得来自医生的推荐。观察本土品牌,类似经历鲜少。

2)先发优势欠缺

相较国际品牌,本土洗护品牌起步晚、底子薄,很容易受“锚定效应”支配。

心理学上,把人们对某人某事做出判断时,易受第一印象或第一信息支配的现象称之为“锚定效应”。而在生活中,消费者对品牌的认知,往往受到固化的思想主导,因此产生对既定锚定水准以外其他信息的误解、忽略,且很难做出改变。

举个例子,因为多年来形成心智惯性,在选择儿童洗护用品时,很多消费者最先想起的便是强生、贝亲等国际品牌。

3)尚未形成网状产品矩阵

强生、贝亲等大咖能屹立不倒,很大程度在于细分战略下,集团已经形成了相辅相成而又各自独立的网状产品矩阵。

就像强生的润肤霜系列,有滋润的、抗敏的、保湿的、防皴裂的、营养的,爽身粉有基础的、热痱的、清凉的、玉米的。

图源:强生京东自营旗舰店

垂直下探,除了解决不同消费痛点,还有助于抢先攻占空白市场。而打开国货品牌的官网,对产品的规划则较为粗狂,更常见的是改变瓶身造型和分装剂量。

在潮汐榜看来,成为中国版“强生”,一方面要补齐以上短板,师夷长技以制夷。

简言之,我们不妨强强联合大学资源、生物实验室资源,把儿童洗护当做一项科学事业,用技术淬炼,打造更安全、更功能性的产品,进而消弭“锚定效应”;

类比飞鹤的“更适合中国宝宝体质”,用产品圈定“更适合中国宝宝肌肤”这一概念;

深度细分,横向拓宽产品线,精准匹配,争取纳入更多消费场景,并参考国外儿童洗护用品的进化趋势,从0-3、3-6到6-12,纵向延长消费者的购买周期;

流程再造,用大数据、云计算等黑科技,加速生产、销售、售后全链条的数字化转型,提质增效,改善客户体验。

另一方面,强生等国际品牌在国人心智中属于上一时代的产物,年轻宝妈们对新晋品牌的接受度更强,再者,从市场数据上来看,国货儿童洗护品牌的成长,已经慢慢侵蚀国际品牌市场份额,甚至一些细分品类超越了国际品牌。

同时,随着数字经济的高速发展,国内诞生了一批相对成熟的母婴渠道、社区品牌,比如“孩子王、爱婴室、宝宝树、抖音电商等企业,都是线上线下渠道端的代表,潮汐榜从这些渠道获悉,相比外资品牌强势要求和利益分配等问题,这些渠道逐步青睐新晋国货品牌。

着眼中短期,渠道,尤其是线下渠道,或是本土洗护品牌夯实生命力和影响力的一个着力点。

就儿童洗护用品,消费者对价格的敏感度较低,更加关注成分、配方等,线下购物看得见、摸得着,甚至还能试用,显然更符合大众习惯;再者,近几年来线上已陷入了流量贵、获客难、用户增长停的困境,线下渠道有利于留存资源、沉淀用户并建立强社交关系,最终促成信任度更高的口碑营销,迎合后疫情时代消费者强烈的“走出去”情绪,都有望在实体店井喷式回补。

对于产品端来说,更是如此。水大鱼大,大水之中必有大鱼,新时代中国版“强生”迟早都会跑出来。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。